全球利率分歧日趋缩窄 套利交易员的好日子要结束了?

目前,全球套利交易员对任何可能破坏2023年最热门投资之一的事情感到越来越焦虑。

智通财经APP获悉,从日本央行鹰派政策转变可能使流行的融资货币日元升值的风险,到债券市场发出美联储加息将使美国经济陷入衰退的信号,投资者越来越担心有利的低波动性外汇环境可能行将结束。对于在利率较低的地方借款并投资于收益率较高(通常是新兴市场货币)的策略来说,大幅波动的回报往往是致命的。

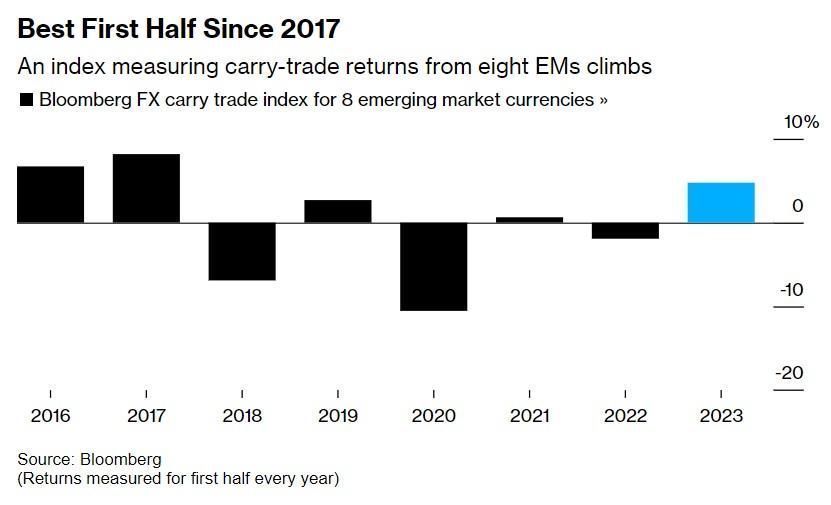

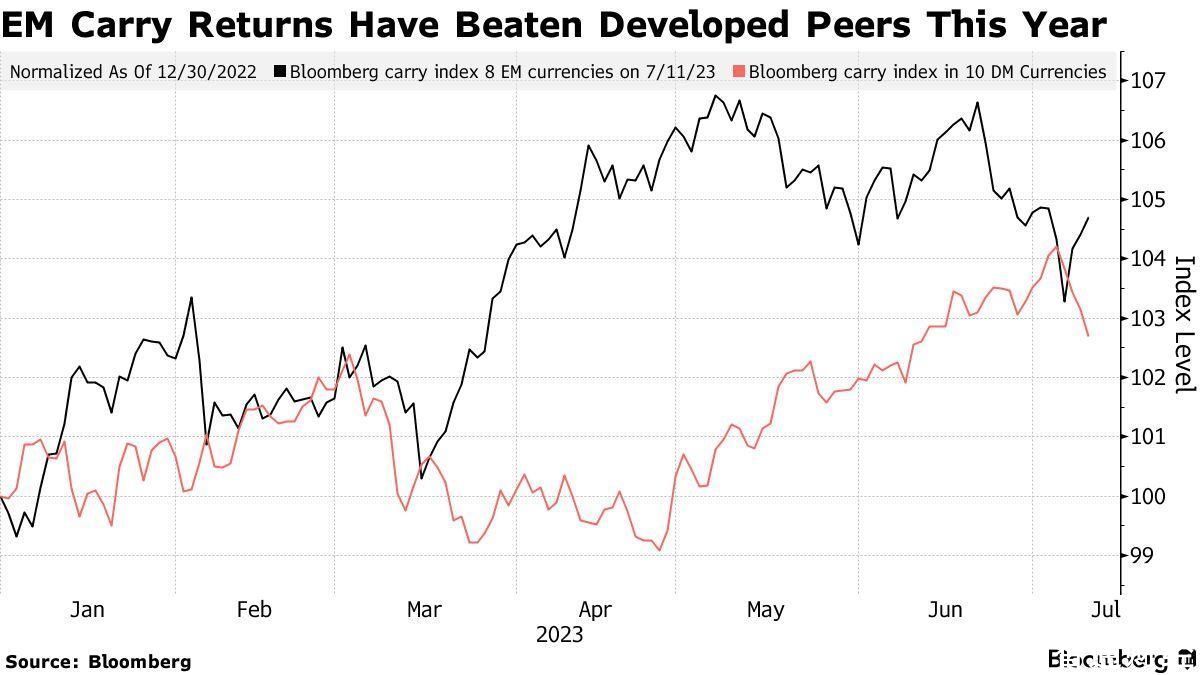

德意志银行和星展银行等策略师正在考虑可能完全改变这一交易的风险。一项指标显示,按照一种平均衡量标准,这一交易上半年的回报率为5%,但根据所使用的货币对的不同,这一交易有可能带来约40%的回报。

对于星展银行策略师Chang Wei Liang来说,通胀形势逆转就是这样一种风险,因为这将导致汇率波动加剧。

Chang周四在一份报告中表示:“随着通胀压力的减弱,美联储现在几乎已经完成了加息,而在日本,通胀正在显示出复苏的迹象,可能会引发日本央行的政策调整。如果通常假设的政策趋势意外逆转,套利交易,比如做多美元兑日元,会很容易被推翻。”

本周日元的飙升就与套利交易获利了结有关,也与日本央行在面临日益增长的通胀压力情况下在本月调整政策的可能性有关。

Jefferies策略师Brad Bechtel写道:“再加上利率市场波动加剧和整体风险情绪有所减弱,套利交易正在被抛弃。”

股市预期转变

星展银行并不是唯一一家考虑改变策略的大行。德意志银行认为,衡量美国股市波动率的VIX指数大幅飙升,是外汇套利交易持续平仓的最有可能催化剂之一。如果股市对所谓软着陆情景的预期受到挑战,这种情况就有可能发生。

Rohini Grover等策略师在最近的一份报告中写道:“最近美国PMI下降反映出经济增长放缓,这应该会推高外汇波动性。但是,股市波动非常低的水平正在抵消这种恶化,从而控制外汇波动。”

澳新银行外汇研究主管Mahjabeen Zaman担心,经济活动放缓会影响美元兑日元汇率。如果美国恢复宽松的货币政策,缩小美国和日本之间的利率差距,这种情况就有可能发生。目前,这一利率差距在本轮周期中严重拖累了日元的表现。

她在本月的一次采访中表示:“一旦利差不再是焦点,做多美元兑日元这一最突出的套利交易之一可能会出现大量平仓。”

有分析人士甚至认为,经济增长不需要放缓,套利交易就会失效。Natwest新兴市场和ESG宏观战略主管Alvaro Vivanco已将他对新兴市场套利交易的看法转变为对美国就业市场持续强劲表现及其对价格压力的影响持更中立的立场。

Vivanco写道:“简单来说,鉴于新兴市场通胀的表现要好得多,我们认为大多数高贝塔货币的利差交易已经见顶。这可能会扭转新兴市场的积极势头。”

寻求庇护

当然,并不是所有人都在押注套利交易即将全面消失。一方面,顶级基金经理看空美元,但至少自今年年初以来,美元一直无视长期暴跌的预测。

Amundi SA驻伦敦的新兴市场债务高级投资经理Esther Law表示,尽管汇率水平的吸引力越来越小,但拥有强大外汇储备、国际收支平衡和审慎央行的国家的货币仍具吸引力。

Law表示:“我认为墨西哥比索可以很好地经受住市场的平仓交易。央行能够支持本币的国家也应该会表现良好,比如印度。”

Vontobel Asset Management新兴市场债券投资组合经理Carlos de Sousa表示,哥伦比亚比索、巴西雷亚尔和南非兰特因其更有利的估值而“处于有利地位”,“但由于新兴市场和发达市场之间的货币政策存在分歧,这些货币的走势可能仍坎坷不平”。

Amundi的Law上周在接受采访时表示,从地理角度来看,亚洲最有可能提供庇护。

她表示:“我预计,在套利交易解除时,亚太地区受到的影响将小于拉丁美洲和欧洲、中东和非洲地区,因为大多数拥挤的头寸和高收益货币都集中在拉丁美洲。”

上一篇:海南自贸港首架零关税飞机亮相(海南自贸港货运政策)

下一篇:央行副行长:CPI有望在8月后逐步上行,预计全年走势呈U型

- 奢侈品

- 钱币邮票

- 商品投资

- 大圆普洱

1、凡本网注明“来源:***”的作品,均是转载自其他平台,本网 588财经(www.588caijing.com)转载文章出于传递更多消息之目的,并不意味着赞同其观点或其内容的真实性已得到证实。全部作品仅代表作者本人的观点,不代表本网站 588财经 的观点、看法及立场,文责作者自负。如因作品内容、版权和其他问题请与本站管理员联系,请在30日内进行,我们收到通知后会在3个工作日内及时进行处理。

2、本网站刊载的各类文责、广告、访问者在本网站发表的观点,以链接形式推荐的其他网站内容,仅为提供更多信息供用户参考使用或为学习交流的方便(本网有权删除)。所提供的数据仅供参考,使用者务请核实,后果自负。

版权属于 588财经网,转载请注明出处。

头条推荐

- 一年期港元拆息反弹至5.1497% 创半年新高

- “金融十六条”迎优化,支持房企存量融资合理展期

- ai反弹龙头(ai大模型概念股新信息)

- 加多宝与广药缠斗完整版(加多宝和广药缠斗视频)

- 俄乌无人机袭击视频(乌克兰袭击俄士兵使用的无人机)

- 通达信金股分时分时副图判断机构买盘掌握精准介入时机

- 通达信趋势箱体主图公式源码

- 2023年酒类上市公司股票一览

- 2023年纤维素上市公司龙头股票有哪些?

- 2023年碳纤维概念龙头股票有哪些?

- 2023年钙钛矿电池概念股票有哪些?

- 金海通732061值得申购吗?中签号几时公布?

- 2023年人脑工程概念股龙头一览

- 2023年人脑工程概念股龙头一览

- 2023年天然气板块股票龙头股有哪些?

新股申购

- 对空防御、对海射击……洛阳舰绵阳舰转战多个海区展开专攻精练

- 俄官员:国际原子能机构总干事将于4月5日访问莫斯科

- 中方回应美国发表涉港报告:美方应立即停止插手干预香港事务和中国内政

- 美国制裁伊朗怎么处理的(美国有什么权力制裁伊朗)

- 北约秘书长:芬兰将于4月4日加入北约

- 中法核能科技合作40周年纪念活动在北京举行

- 俄罗斯总统新闻秘书佩斯科夫(科索沃开战对俄罗斯有什么影响吗)

- 3月8日新闻联播要闻(3月29号新闻联播主持人是谁)

- 总台专访洪都拉斯警察(总台专访洪都拉斯副议长)

- 赫什分析拜登动机:防止德国放弃军援基辅 谋取政治资本

- 美方直接参与台军“教召训练”?台军不回应

- 日本参议院通过史上最高防卫预算 民众举行抗议集会

- 美航母在南海有多远(山东舰与055型万吨大驱罕见同框)

- 惊悚!台媒:台西部沿海本月惊现16具浮尸,疑被人蛇集团丢包海上

- (聚焦博鳌)郑永年谈中国式现代化:为国际和平发展提供坚实基础

推荐阅读

- 1.2022年煤机概念上市公司有哪些?煤机上市公司股票一览

- 2.2022年时尚产业上市公司有哪些??时尚产业上市公司龙头一览

- 3.农村电网上市公司龙头有哪些?农村电网上市公司十大排名

- 4.2021灭活疫苗上市公司有哪些?灭活疫苗概念股龙头一览

- 5.2022年农业种植上市公司有哪些?农业种植上市公司排行榜

- 6.设备制造公司哪家强?设备制造上市公司排行前十强

- 7.2022年反渗透膜上市公司有哪些?反渗透膜上市公司龙头股一览

- 8.水利上市公司龙头股有哪些?水利上市公司排名前十

- 9.食品添加剂上市龙头公司有哪些?食品添加剂上市公司龙头一览

- 10.如何判断股票有没有庄?庄家筹码锁定的4个特征

- 11.如何在手机开户买股票?手机买股票开户流程是什么?

- 12.2022年智能操作系统上市公司股票有哪些?

- 13.煤炭储量最大的上市公司有哪些?煤炭储量上市公司排名

- 14.2021年传感器概念股票有哪些?传感器概念股龙头一览表

- 15.新型冠状病毒是什么?新型冠状病毒概念股一览